La facturación electrónica ha evolucionado con el tiempo, y el CFDI 4.0 representa la última versión de los Comprobantes Fiscales Digitales por Internet en México. Implementado por el Servicio de Administración Tributaria (SAT), este tipo de comprobante permite a las empresas y profesionales emitir facturas electrónicas de manera sencilla y segura.

Este blog te ofrece una guía completa para entender qué es el CFDI 4.0, su evolución a lo largo de las distintas versiones, y cómo generar este tipo de factura correctamente. Además, profundizaremos en conceptos clave y te guiaremos paso a paso en el proceso de emisión, asegurando que puedas cumplir con tus obligaciones fiscales.

¿Qué es el CFDI 4.0?

El CFDI 4.0 es la versión más reciente de la factura electrónica utilizada en México. Este sistema ha sido diseñado para brindar mayor control y transparencia en la emisión de comprobantes fiscales, facilitando tanto a los contribuyentes como al SAT la revisión y validación de operaciones comerciales.

Al igual que sus predecesores, el CFDI 4.0 tiene el objetivo de evitar la evasión fiscal, facilitar el cumplimiento de las obligaciones y digitalizar completamente el proceso de facturación en el país. Puedes obtener más detalles sobre la facturación electrónica en esta página.

Historia del CFDI y Evolución de Versiones Anteriores

La facturación electrónica en México ha pasado por varias fases y actualizaciones importantes. Aquí te presentamos un breve resumen de su evolución

- CFD (2004-2011): Esta primera versión permitía a los contribuyentes generar facturas electrónicas, pero no estaba centralizada en el SAT, lo que generaba algunas limitaciones.

- CFDI 3.0 (2012): Introdujo el timbrado obligatorio por parte de un Proveedor Autorizado de Certificación (PAC), que certificaba las facturas antes de ser válidas.

- CFDI 3.3 (2017): Añadió reglas más estrictas sobre los catálogos de productos y servicios, el uso del CFDI y la validación del RFC de los receptores.

- CFDI 4.0 (2022): Esta nueva versión incluye cambios más robustos, como la obligatoriedad del domicilio fiscal del receptor, la confirmación de la información del RFC y mejoras en la precisión de los datos.

A lo largo de la historia el sistema de facturación en México ha tenido cambios importantes con el fin de tener un mejor control sobre las transacciones comerciales que se realizan y tener una mejor administración tributaria.

Conceptos Básicos de un CFDI

Antes de adentrarnos en el proceso de generación del CFDI 4.0, es fundamental entender algunos conceptos clave que forman parte de la facturación electrónica:

- Emisor: La persona o entidad que emite el CFDI.

- Receptor: El destinatario de la factura.

- Uso del CFDI: El propósito para el cual el receptor utilizará la factura.

- Timbrado: Proceso de validación y certificación del CFDI por un PAC.

- XML: Formato en el que se genera el CFDI, y que contiene la información detallada de la transacción.

- PDF: Representación visual del CFDI para fines de consulta.

Tipos de CFDI

Existen varios tipos de CFDI, cada uno de los cuales se ajusta a diferentes tipos de operaciones comerciales:

-

CFDI de Ingreso:

Para registrar ingresos por ventas de bienes o prestación de servicios. -

CFDI de Egreso:

Usado para notas de crédito, devoluciones o descuentos. -

CFDI de Nómina:

Empleado para registrar el pago de sueldos y salarios. -

CFDI de Traslado:

Usado para la circulación de bienes y mercancías sin venta. -

CFDI de Retenciones e Información de Pagos:

Específico para retenciones fiscales.

Cada tipo de CFDI está regulado por el SAT y debe emitirse según las reglas establecidas. Puedes encontrar más información sobre cómo cancelar un CFDI de forma correcta en este artículo.

Cómo Generar un CFDI 4.0

Existen dos formas principales de generar un CFDI:

- A través del portal del SAT: El SAT ofrece una plataforma en línea gratuita para la emisión de facturas. Aunque es una opción viable, puede ser limitada para aquellos que manejan un alto volumen de facturación. Acceder a la facturación electrónica a través de la plataforma del SAT requiere que estés registrado y que tu RFC esté al día.

- Mediante un Proveedor Autorizado de Certificación (PAC): Si buscas mayor agilidad y flexibilidad, puedes utilizar un PAC. Estos proveedores cuentan con herramientas avanzadas para la emisión de CFDI y facilitan la integración con sistemas de gestión empresarial. Si estás buscando una solución completa de facturación, consulta las opciones que te ofrece SIFO en su sección de precios.

Paso a Paso para Elaborar un CFDI 4.0

Emitir un CFDI 4.0 correctamente es esencial para cumplir con las obligaciones fiscales y evitar errores que puedan generar sanciones por parte del SAT. A continuación, te presentamos un paso a paso detallado para elaborar un CFDI 4.0, ya sea desde el portal del SAT o a través de un Proveedor Autorizado de Certificación (PAC).

Acceder al Sistema del SAT o a tu Proveedor PAC

Para comenzar, es necesario acceder a la plataforma que utilizarás para emitir tu CFDI:

- Portal del SAT: Si decides utilizar el portal gratuito del SAT, ingresa con tu RFC y contraseña o e.firma. Una vez dentro, selecciona la opción para facturación.

O bien, puedes optar por un PAC autorizado, lo cual puede ofrecerte una interfaz más sencilla y eficiente si emites un alto volumen de facturas. Por ejemplo, puedes consultar los servicios de SIFO para facturación electrónica.

Seleccionar el Tipo de CFDI a Emitir

Una vez dentro de la plataforma, selecciona el tipo de CFDI que vas a emitir. Los tipos de CFDI más comunes son:

- CFDI de Ingreso: Para registrar ventas o ingresos.

- CFDI de Egreso: Para devoluciones o descuentos.

- CFDI de Nómina: Para registrar pagos a empleados.

Asegúrate de elegir correctamente el tipo de CFDI que necesitas, ya que esto afectará la información que debes capturar.

Capturar los Datos del Emisor

En esta sección, los datos del emisor (quien está emitiendo el CFDI) ya estarán precargados si estás utilizando tu propio RFC. Asegúrate de que toda la información esté correcta.

Ingresar los Datos del Receptor

Los datos del receptor son fundamentales y deben ser ingresados con precisión por ello es recomendable solicitar a tus clientes una constancia de situación fiscal reciente para evitar futuros problemas. En la versión CFDI 4.0, el domicilio fiscal del receptor es un campo obligatorio.

Seleccionar el Uso del CFDI

El receptor debe indicarte para qué usará el CFDI, y esto se debe registrar con el código correspondiente dentro del campo Uso del CFDI.

Ingresar los Conceptos Facturados

Deberás incluir los bienes o servicios que estás facturando, especificando:

- Cantidad de productos o servicios.

- Descripción detallada.

- Precio unitario.

- Impuestos aplicables.

Si necesitas ayuda, puedes utilizar este buscador de claves de productos y servicios del SAT.

Elegir el Método y Forma de Pago

El método de pago indica si el pago se hará en una sola exhibición o en parcialidades, mientras que la forma de pago se refiere a cómo se realizará el pago (efectivo, transferencia bancaria, tarjeta, etc.).

Generar el CFDI

Revisa todos los campos para asegurarte de que no hay errores. Posteriormente, genera el CFDI y obtendrás el XML y PDF correspondientes.

Enviar el CFDI al Receptor

Finalmente, envía el CFDI al receptor para que tenga acceso tanto al XML como al PDF.

Para conocer más sobre cómo evitar errores en la generación de tus facturas, puedes consultar esta guía detallada.

Principales Errores al Emitir un CFDI

A pesar de que la facturación electrónica ha facilitado los procesos fiscales, es común que se cometan errores al emitir un CFDI. Estos errores pueden generar problemas con el SAT e incluso sanciones. Algunos de los errores más comunes incluyen:

- RFC del receptor incorrecto.

- Uso de una clave de producto o servicio equivocada.

- Selección incorrecta del uso del CFDI.

Para evitar estos problemas, revisa esta lista de los 5 errores más comunes al emitir una factura.

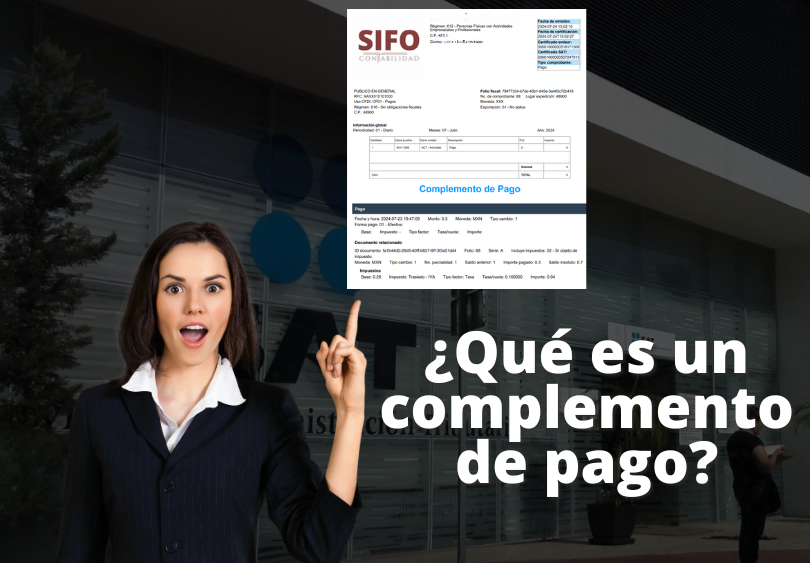

¿Qué Sucede si Necesitas Cancelar un CFDI?

A veces es necesario cancelar un CFDI. Con la llegada de CFDI 4.0, el proceso de cancelación tiene nuevas reglas. Es importante saber que solo puedes cancelar un CFDI bajo ciertos motivos, y es obligatorio emitir un CFDI de sustitución si cometiste un error en los datos.

Puedes leer más sobre los motivos de cancelación y los pasos que debes seguir.

Beneficios de la Facturación Electrónica

La facturación electrónica ofrece una serie de ventajas tanto para los contribuyentes como para el SAT:

- Control fiscal: El SAT tiene una supervisión más efectiva sobre las transacciones comerciales.

- Rapidez y facilidad: Los procesos de emisión, validación y almacenamiento de facturas son mucho más rápidos.

- Menor riesgo de errores: Al estar todo automatizado, se reduce la posibilidad de cometer errores en la emisión de facturas.

Por ello, es recomendable que todos los contribuyentes, especialmente aquellos con negocios pequeños o medianos, consideren soluciones tecnológicas para emitir sus facturas de manera eficiente y sin errores.

El CFDI 4.0 representa una mejora significativa en el control y la transparencia de las operaciones fiscales en México. Para quienes utilizan facturación electrónica, es crucial mantenerse al tanto de los cambios y asegurarse de que sus procesos están alineados con la normativa actual. Utilizar las herramientas adecuadas, como un PAC, y conocer los tipos de CFDI y los pasos a seguir en caso de errores o cancelaciones, puede facilitar en gran medida el cumplimiento de las obligaciones fiscales.

Para obtener más información o comenzar con una solución de facturación electrónica, te recomendamos explorar los servicios que SIFO ofrece para asegurar una gestión fiscal eficiente.