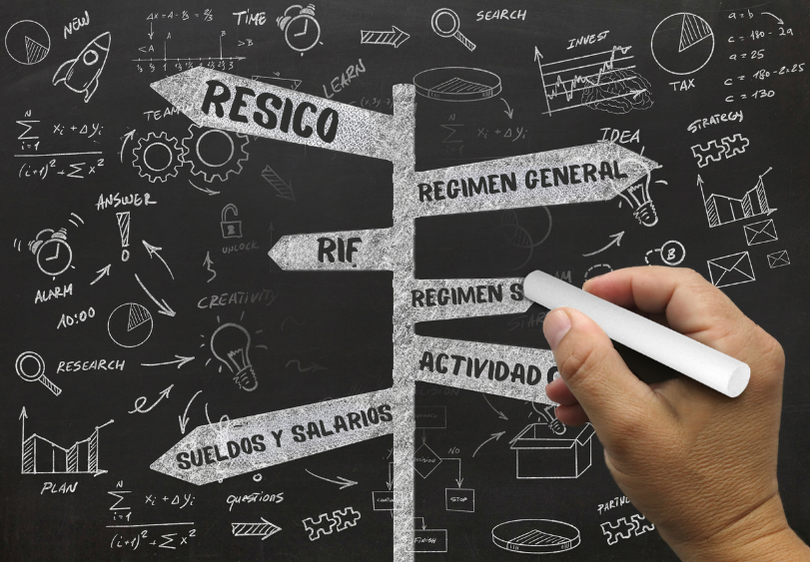

Los tipos de régimen fiscal para personas físicas en México están diseñados para facilitar y regular el cumplimiento de obligaciones fiscales de acuerdo con el tipo de actividad económica que realiza el contribuyente. Conocer los diferentes tipos es esencial para elegir la opción que mejor se adapte a tus actividades y aprovechar los beneficios fiscales de cada régimen. Este artículo cubrirá en detalle qué es un régimen fiscal, qué significa ser una persona física y explorará los regímenes fiscales disponibles para personas físicas en México, sus características, restricciones y obligaciones fiscales.

¿Que es un Regimen Fiscal?

Un régimen fiscal es un sistema o conjunto de normas tributarias bajo el cual los contribuyentes, ya sean personas físicas o morales, cumplen sus obligaciones fiscales ante el Servicio de Administración Tributaria (SAT). Dependiendo de la actividad económica y de los ingresos generados, cada contribuyente puede elegir o ser asignado a un régimen específico. Elegir el régimen adecuado es clave para optimizar la carga fiscal y cumplir con los requisitos legales.

¿Que es una Persona Fisica?

En términos fiscales, una persona física es un individuo que realiza alguna actividad económica por cuenta propia, como trabajadores independientes, comerciantes, profesionales y emprendedores. Las personas físicas pueden tributar bajo distintos regímenes fiscales, dependiendo de su actividad, ingresos y situación particular. A continuación, detallamos los principales regímenes fiscales para personas físicas y sus particularidades.

Principales Tipos de Regimen Fiscal para Personas Fisicas

1. Regimen Simplificado de Confianza (RESICO)

El Régimen Simplificado de Confianza es una opción diseñada para simplificar el cumplimiento fiscal de contribuyentes con ingresos moderados. Fue introducido recientemente como una alternativa con menos trámites y con tasas de impuestos reducidas, incentivando la formalidad y el cumplimiento fiscal.

Características:

- Impuesto aplicable sobre ingresos brutos, con tasas preferenciales.

- La declaración anual es opcional en algunos casos, ya que los pagos provisionales mensuales simplifican el proceso.

Aplicable a:

Personas físicas con actividades empresariales, profesionales o arrendamiento de bienes inmuebles, y que cumplan ciertos requisitos de ingresos.

Obligaciones:

- Emitir facturas electrónicas por cada operación.

- Realizar pagos provisionales mensuales y mantener una contabilidad simplificada.

Restricciones:

- No es aplicable a personas físicas con ingresos elevados.

- Existen límites en el tipo de ingresos que pueden generar los contribuyentes en RESICO.

2.Regimen de Incorporación Fiscal (RIF)

El Régimen de Incorporación Fiscal (RIF) está enfocado en personas físicas que comienzan un pequeño negocio o actividad económica independiente. Este régimen fue creado para promover la formalización de actividades económicas con tasas de impuestos reducidas en los primeros años y con menos obligaciones fiscales. Sin embargo, actualmente ya no permite nuevas inscripciones y se espera que próximamente sea reemplazado por el Régimen Simplificado de Confianza (RESICO).

Características:

- Tasa de impuestos progresiva, que comienza en cero y aumenta gradualmente hasta un 10% en el décimo año.

- Beneficios en cuotas de seguridad social y derechos de IMSS.

Aplicable a:

Pequeños comerciantes, profesionales independientes y negocios familiares que ya estén inscritos en el régimen.

Obligaciones:

- Emisión de facturas y declaraciones bimestrales.

- Registro de operaciones de forma sencilla en la plataforma del SAT.

Restricciones:

- Ingresos anuales limitados a un máximo establecido.

- No aplicable a aquellos que prestan servicios profesionales de manera exclusiva.

- Nuevo: Actualmente no permite inscripciones para nuevos contribuyentes y se prevé su pronta desaparición.

3. Regimen General de Ley para Personas Fisicas con Actividades Empresariales y Profesionales

El Régimen General de Ley es el régimen estándar y está destinado a quienes generan ingresos a través de actividades empresariales o profesionales, como consultores, médicos, abogados, y demás trabajadores independientes.

Caracteristicas:

- Obligación de presentar declaraciones mensuales y anuales.

- Permite deducciones que pueden disminuir la carga fiscal.

Aplicable a:

Personas físicas con actividades empresariales y profesionales que no califican para el RESICO ni el RIF.

Obligaciones:

- Llevar una contabilidad detallada.

- Declaraciones mensuales y anuales completas, junto con pagos provisionales mensuales.

- Emisión de facturas electrónicas por cada servicio o producto vendido.

Restricciones:

- Es un régimen más demandante en términos de obligaciones fiscales.

- Los ingresos pueden estar sujetos a tasas impositivas más altas.

4. Regimen de Sueldos y Salarios e Ingresos Asimilados a Salarios

Este régimen aplica para aquellas personas que obtienen ingresos a través de salarios o similares, como comisiones y honorarios.

Caracteristicas:

- El empleador generalmente se encarga de retener y enterar los impuestos al SAT.

- Pocas obligaciones fiscales directas para el trabajador.

Aplicable a:

Personas físicas empleadas bajo relación laboral, así como aquellos que reciben ingresos asimilados a salarios.

Obligaciones:

- En algunos casos, presentar declaración anual para deducir ciertos gastos personales.

Restricciones:

- Los ingresos están sujetos a una tasa fija de retención por parte del empleador.

- No permite deducciones fuera de ciertos gastos personales.

Consejos para Elegir el Regimen Fiscal Adecuado

Elegir el régimen fiscal adecuado depende de la actividad económica que realizas y de tus objetivos financieros. A continuación, te damos algunos consejos para tomar una decisión informada:

-

Evalua tu tipo de actividad:

Cada régimen fiscal está diseñado para diferentes tipos de actividades. Evalúa si tu actividad se ajusta mejor a un régimen Régimen general o el RESICO. -

Considera tus ingresos:

Los límites de ingresos pueden determinar si puedes optar por un régimen u otro. Conoce los montos máximos y analiza si, a futuro, es probable que los superes. -

Haz calculos:

Usa herramientas como la calculadora de impuestos para estimar tus impuestos en cada régimen y optimizar tu carga tributaria. -

Informate de tus deducciones:

Algunos regímenes permiten más deducciones fiscales que otros. Si tienes gastos relacionados con tu actividad, puede ser mejor un régimen que ofrezca deducciones.

Cada régimen fiscal ofrece características y ventajas diferentes que pueden beneficiar a distintos tipos de personas físicas. Conocer las obligaciones, restricciones y beneficios de cada régimen es fundamental para elegir la mejor opción y cumplir con tus obligaciones fiscales de manera eficiente y sin contratiempos.

Recuerda que, al elegir el régimen adecuado, estás no solo optimizando tus impuestos, sino también asegurando que tus operaciones fiscales se mantengan en regla. Para más información, puedes consultar la calculadora de impuestos y otros recursos disponibles en SIFO.